Analýza čisté současné hodnoty (NPV) je způsob, jak určit aktuální hodnotu proudu budoucích peněžních toků. Je to běžný nástroj v kapitálovém rozpočtu pro výběr nejlepších projektů pro financování. Pro výpočet čisté současné hodnoty použijeme následující vzorec:

NPV = X * [(1 + r) ^ n - 1] / [r * (1 + r) ^ n]

Kde:

X = částka přijatá za období

n = počet období

r = míra návratnosti

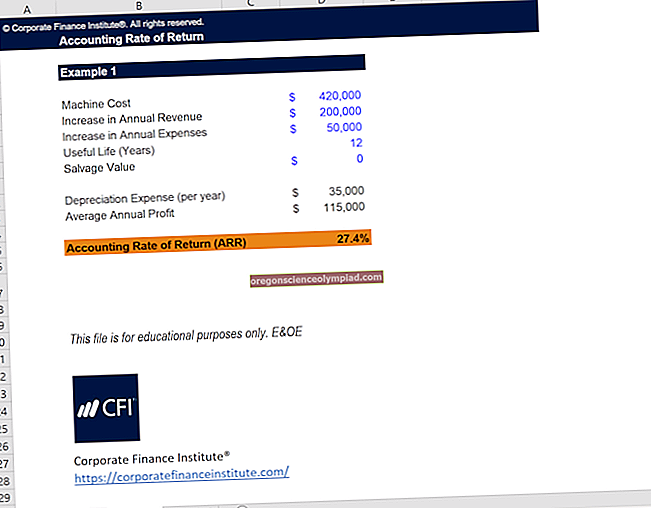

Jako příklad toho, jak vypočítat čistou současnou hodnotu, má finanční ředitel společnosti Smith zájem o NPV spojenou s výrobním zařízením, které chce generální ředitel získat. Výměnou za počáteční platbu ve výši 10 milionů USD by Smith měl na konci každého z příštích 15 let obdržet platby ve výši 1,2 milionu USD. Smith má firemní náklady na kapitál ve výši 9%. Pro výpočet NPV vložíme informace o peněžních tocích do vzorce NPV:

1,200,000*((1+0.09)^15-1)/(0.09*(1+0.09)^15) = $9,672,826

Současná hodnota peněžních toků spojených s investicí je o 327 174 USD nižší než počáteční investice do zařízení, takže Smith by v investici neměl pokračovat.

Není tak těžké odhadnout množství hotovosti přijatých za období, stejně jako počet období, během nichž budou peníze přijímány. Složité zahrnutí do vzorce je míra návratnosti. Obecně se to považuje za kapitálové náklady společnosti, ale lze to také považovat za její přírůstkové kapitálové náklady nebo za kapitálově upravené náklady. V druhém případě to znamená, že k podnikovým nákladům na kapitál se přidá několik dalších procentních bodů za situace peněžních toků považované za neobvykle riskantní.

Výpočet NPV může být mnohem komplikovanější než právě ukázaný zjednodušený příklad. Ve skutečnosti možná budete muset zahrnout peněžní toky související s následujícími dalšími položkami:

Průběžné výdaje spojené s investicí

Variabilní částky peněžních toků přijímané v průběhu času, nikoli pokaždé stejné částky

Variabilní načasování pro příjem hotovosti, spíše než konzistentní příjem platby ve stejný den

Výše provozního kapitálu požadovaného pro projekt a uvolnění provozního kapitálu na konci projektu

Částka, za kterou lze investici znovu prodat na konci její životnosti

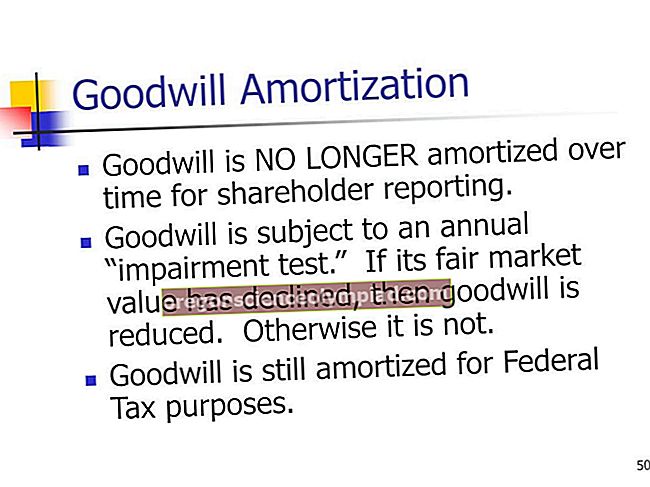

Daňová hodnota odpisů z dlouhodobého majetku, který byl zakoupen

Při hodnocení NPV pro investiční návrh je třeba vzít v úvahu všechny předchozí faktory. Kromě toho zvažte vygenerování několika modelů pro zohlednění nejhorších, nejpravděpodobnějších a nejlepších scénářů peněžních toků.

NPV lze také použít k porovnání několika peněžních toků k rozhodnutí, která má největší aktuální hodnotu. NPV se běžně používá při analýze požadavků na nákup kapitálu, aby se zjistilo, zda počáteční platba za dlouhodobý majetek a další výdaje v budoucnu vygeneruje pozitivní peněžní toky. Pokud ano, NPV se stane základem pro rozhodnutí o koupi dlouhodobého aktiva.

Čistá současná hodnota by neměla být jedinou metodou používanou k hodnocení potřeby dlouhodobého aktiva. Může být důležitější získat dlouhodobá aktiva, která mohou zlepšit kapacitu operace úzkého místa, a v některých případech existují regulační nebo právní důvody, proč musí být aktivum získáno, bez ohledu na jeho NPV. Čistá současná hodnota je tedy pouze jedním z několika nástrojů, které by měly být použity k vyhodnocení rozhodnutí o nákupu.